IL 3 marzo 2015 vi è stato accordo fra Italia e Monaco relativo allo allo scambio di informazioni fiscali. Monaco, da allora non è più nella “black list.” Non è più tecnicamente un paradiso fiscale.

L’ accordo è entrato in vigore nell’anno successivo.

Quindi se un cittadino italiano si trasferisce a Monaco e lo stato italiano ha motivi di credere che ci sia qualcosa di sospetto nel trasferimento suo e dei suoi capitali può indagare e chiedere alle autorità monegasche di collaborare all’indagine. Questo vale per quasi tutti i paesi in quanto Monaco si è inserito in un sistema internazionale per il controllo dei flussi di capitali quando vi sono sospetti di origine opaca dei capitali stessi.

Nella stampa ogni tanto succede che quando si parla di un cittadino italiano che è residente o che si trasferisce a Monte-Carlo, quasi sempre scritto erroneamente Montecarlo, si allude ad eventuali comportamenti non conformi in materia di fisco e manovre di capitali.

Queste allusioni sono ingiuste: il principato di Monaco ha una tassazione che favorisce l’insediamento di persone ricche e super ricche, e molti ne approfittano in tutta legalità.

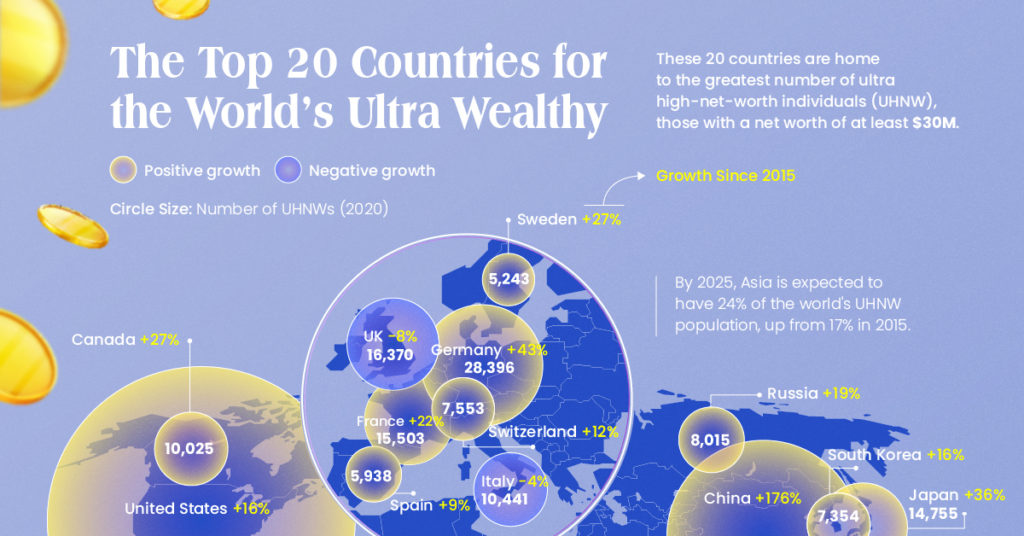

Tuttavia non c’è solo Monaco che favorisce l’insediamento di “Paperoni”; tanti altri paesi lo fanno, fra cui Svizzera, la Gran Bretagna e perfino l’Italia.

Avete letto bene! Anche l’Italia applica un trattamento di favore fiscale a ricchi e super ricchi stranieri che vogliono prendere residenza nel nostro paese.

Leggiamo questa nota del nostro amico Alberto Crosti, dottore commercialista.

L’articolo è molto tecnico, leggere le mie conclusioni riassuntive alla fine.

Articolo di Alberto Crosti

Sei un “Paperone” o un “Oncle Picsou”, come si dice in Francia, o comunque appartieni al gruppo degli “HIigh Net Worth Individuals”? (individui con un patrimonio netto elevato) perché non hai approfittato del regime dei non residenti ?

Si tratta di una “ Offerta di residenza fiscale privilegiata ai super ricchi stranieri o italiani che hanno vissuto all’estero.”

Circa 5 anni orsono l’Italia entrava in competizione con alcuni Paesi europei al fine di attrarre i così detti “HNWI” (High net worth individuals), in sostanza i super ricchi detti in Italia anche i “Paperoni” o alla francese gli “Oncle Picsou”, che sta per Oncle Scrooge, offrendo loro un trattamento fiscale particolarmente di favore .

Occorre però sottolineare che i paesi “competitors”, in particolare la Svizzera ed il Regno Unito, proponevano da tempo i loro regimi a fiscalità privilegiata, offerta peraltro accompagnata da una burocrazia fiscale di gran lunga più efficiente di quella che caratterizzava e ancora di più caratterizza oggi la nostra bella Italia.

Cinque anni sono un lasso temporale sufficiente per permettere di formulare un primo giudizio che, purtroppo, non è positivo stante che i dati noti pubblicati dal MEF, ministero dell’Economia e delle Finanze, relativi al 2018, mostravano 226 “Paperoni” trasferiti in Italia, numero esiguo in confronto ai risultati raggiunti nello stesso anno dai regimi concorrenti, quello svizzero dei “globalisti” con 4.500 adesioni e quello inglese dei “resident not domiciled” che ha registrato 78.000 adesioni.

È ben vero però che il trend delle adesioni è comunque in netto incremento in quanto nel 2019 si sono trasferiti in Italia 421 “Paperoni”, mentre erano soltanto 99 nel 2017, a riprova che i veri effetti si potranno vedere soltanto nel medio periodo, considerato che le decisioni di trasferire la propria residenza non si prendono in tempi brevi richiedendo, al di là delle necessaria riflessione, anche la certezza di potersi avvalere nel paese di destinazione di normativa e prassi consolidate.

Come giustificare quindi un tale “gap” con“competitors”?

La normativa

Brevemente si accenna alla normativa che ha introdotto il regime dei “neo residenti”(Legge 232/2016), rivolta alle persone fisiche che trasferiscono la propria residenza in Italia ai sensi dell’articolo 2, comma 2 del TUIR (testo unico imposte sul reddito), che possono optare per l’assoggettamento all’imposta sostitutiva pari a euro 100.000 per ciascun periodo d’imposta (25.000 euro per i familiari).

L’imposta sostitutiva copre i redditi prodotti all’estero, ad eccezione delle plusvalenze da cessione di partecipazioni qualificate del primo quinquennio.

Se la normativa italiana prevede che i redditi percepiti da un soggetto residente siano tassati in Italia ovunque siano stati prodotti, l’art. 24 bis del TUIR deroga a tale principio permettendo di plafonare il prelievo tributario sui redditi di fonte estera ad un’imposta sostitutiva pari a € 100.000, imposta che include l’IRPEF e le relative addizionali.

Particolare rilevante, l’’imposta inoltre non solo è sostitutiva della Irpef, ma anche della IVIE (imposta valori immobili estero), della IVAFE (imposta su valori finanziari estero) e della imposta di successione/donazione per beni e diritti esistenti all’estero. L’opzione, che ha una durata massima di quindici anni, è esercitabile dalle persone che non siano state fiscalmente residenti in Italia per un tempo almeno pari a nove periodi d’imposta nel corso degli ultimi dieci anni.

Apparentemente il “pacchetto promozionale” offerto è molto accattivante , ciononostante il mercato dei “HNWI” parrebbe non averlo apprezzato:

proviamo ad individuare quali potrebbero essere i limiti dello stesso.

I limiti

In primo luogo proprio il requisito dell’assenza di residenza fiscale in Italia negli ultimi dieci anni ai sensi dell’art. 2, co. 2 del TUIR pare restringere in modo eccessivo la platea dei potenziali beneficiari in quanto è sufficiente il solo requisito formale della iscrizione all’ anagrafe in Italia per qualificare un soggetto come residente.

In una recente sentenza non pubblicata è stato negato a un cittadino estero la possibilità di optare per l’imposta sostitutiva in quanto iscritto all’Anagrafe di un comune italiano (da cui aveva erroneamente omesso di cancellarsi) pur avendo cessato da tempo i rapporti con il nostro Paese. Classico esempio di un formalismo burocratico esasperante e controproducente dato che se il contribuente estero avesse potuto godere del regime agevolativo la nostra Amministrazione avrebbe beneficiato di maggiori entrate !

Un altro elemento che, oltre a scoraggiare il trasferimento di residenza, finisce soprattutto per dissuadere gli investimenti produttivi nel nostro Paese, è la tassazione ordinaria che il “Paperone” subisce per i redditi di fonte nazionale, dato che questi sono regolarmente assoggettati a tassazione. Infatti, considerato l’elevato livello di tassazione delle persone fisiche nel nostro Paese e la sensibilità che i neo residenti mostrano al tema fiscale, è probabile che gli stessi siano più orientati a investire il proprio patrimonio all’estero che non nel nostro Paese.

Vi sarebbe poi un ulteriore ostacolo, il diavolo si cela nei dettagli!, potenzialmente insito in numerose Convenzioni fiscali contro la doppia imposizione, ad esempio con la Francia, paese che potrebbe costituire un bacino interessante di riferimento per i “HNWI”.

Il paese di provenienza del “Paperone” potrebbe disconoscere il trasferimento della residenza, generando quindi in capo al contribuente una doppia tassazione, la prima nel Paese di provenienza, la seconda in Italia, doppia tassazione insanabile stante che l’ imposta sostitutiva non è compensabile con le imposte pagate all’ estero.

Perché esiste questo rischio ? Esiste in quanto il riferimento è all’ articolo 4 del testo convenzionale, deputato a dirimere i conflitti sulla residenza, che individua il presupposto per trasferire la residenza anche all’ assoggettamento nel paese di destinazione alla tassazione . Lecito dunque porsi la domanda se, ad esempio, M. “oncle Picsou” che da Lione, Place Bellecour, si trasferisce a Milano, Torre Breda, attico con vista mozzafiato sulla città, per godere del regime in esame, possa sostenere di essere effettivamente assoggettato ad imposizione convenzionale in Italia.

Due concetti si scontrano : il neo residente deve essere un effettivo “subject to tax” , cioè deve effettivamente pagare le imposte , o più semplicemente “liable to tax” , cioè virtualmente assoggettato alla tassazione. Senza entrare in eccessivi e complicati dettagli, che mal sarebbero “digeriti” dal lettore , e sempre con un occhio al nostro Oncle Picsou, qualche ragionevole dubbio il medesimo potrebbe averlo , alla luce della giurisprudenza francese, situazione questa che esporrebbe il “Paperone” ad una doppia tassazione.

In effetti è difficile sostenere che il pagamento di una imposta forfettaria, che include anche altre imposte (leggasi Ivie ed Ivafe) non coperte convenzionalmente, oltre alle imposte di successione /donazione possa essere vista da un’ Amministrazione estera come un effettivo pagamento dell’ imposta in Italia , minando quindi il concetto di “subject to tax”.

Il regime dei “Paperoni” presenta alcune criticità che derivano dalla normativa e dalla prassi, ma anche dalle Convenzioni e da come le stesse possono essere interpretate dalle Amministrazioni estere.

Se si volesse tentare di fornire suggerimenti per rendere questa misura maggiormente accattivante, una modifica potrebbe prevedere che l’imposta sostitutiva riguardi solo l’Irpef, attribuendole una qualifica di convenzionale.

Un’apertura da parte dell’Amministrazione potrebbe prevedere la non considerazione del requisito formale dell’iscrizione all’anagrafe, aprendo quindi alla possibilità di attirare quei “Paperoni” che, o per una ragione o per un’altra, pur non essendo di fatto residenti in Italia, sono rimasti erroneamente iscritti all’anagrafe.

Ma, al di là delle esposte criticità tecniche, forse la verità è molto più banale: se l’ indice complessivo di attrattività del nostro Bel Paese colloca l’ Italia al 24° posto nel “range” ( vedasi “Il Corriere della Sera “ del 10 Maggio , a cura di F. de Bortoli ), a cascata ne discende che anche l’ “appeal “ per venire in Italia pur godendo di “scudi” fiscali sia per lo meno scarso.

Sorge quindi il dubbio sul nostro “sistema paese” che presenta relativamente ai rapporti fisco-contribuente un “gap” rilevante sia con il Regno Unito che con la Svizzera: è verosimile pensare che una riduzione del “gap” esistente potrebbe rendere la misura agevolativa molto più appetibile per il Paperone straniero.

Conclusione riassuntive

Il titolare di un ingente patrimonio fuori d’Italia che percepisca pure un alto reddito, sempre fuori d’Italia e vuole risiedere nel nostro bel paese, se la può cavare, fiscalmente parlando, pagando solo 100.000 euro di imposta per anno. Tuttavia vi potrebbero essere alcune complicazioni.

Per sapere di più su gli italiani a Monte-Carlo, consigliamo, su questo stesso Blog di cliccare “Il Principato di Monaco” e leggere:

Gli Italiani a Monaco, miti e realtà di una storia ignorata.